Allokaationäkemys: Unohdettu inflaatio

Vuoden merkittävin sijoitustuottoja selittävä tekijä on ollut markkinakorkojen lasku. Sen taustalla on ollut talouskasvun hidastumisesta johtuva inflaatio-odotusten aleneminen ja siitä seurannut keskuspankkielvytyksen lisäys. Tällä hetkellä inflaation ei odoteta nousevan merkittävästi, eikä siitä näin ollen koituisi nousupainetta korkoihin. Se voi osoittautua harhaksi.

Kuluvan vuoden merkittävin sijoitustuottoja selittävä tekijä on ollut markkinakorkojen lasku. Korkojen laskun taustalla on ollut talouskasvun hidastumisesta johtuva inflaatio-odotusten aleneminen ja siitä seurannut keskuspankkielvytyksen lisäys. Myös ensi vuonna omaisuuslajien tärkein tuottokehitystä selittävä tekijä – hyvässä ja huonossa – tulee olemaan markkinakorkojen kehitys. Tällä hetkellä yleisesti ei uskota inflaation nousevan merkittävästi, eikä inflaation noususta näin ollen koituisi nousupainetta korkoihin. Se voi osoittautua harhaksi.

Talouskasvun heikentyminen avasi keskuspankkien rahahanat

Maailman talouskasvu on heikentynyt merkittävästi viimeisen vuoden aikana. Pääasiallinen syy heikentymiseen on Kiinan talouden rakenteellinen muutos, jossa pyritään siirtymään vähemmän saastuttavaan ja talouskasvun kannalta kestävämpään palvelusektorivetoiseen kasvumalliin. Tämä on hidas ja pitkäaikainen muutos, joka tulee asettamaan Kiinan talouden aiempaa loivemmalle kasvu-uralle. Kiinan talouskasvua painaa myös yleisen kustannustason nousu, mikä tekee uuden teollisuustuotannon rakentamisen Kiinaan vähemmän houkuttelevaksi. Toimet suurten kaupunkien asuntojen hinnannousun vaimentamiseksi ovat hidastaneet kaupungistumista. Myös kauppapolitiikasta johtuvien kitkakustannusten nousu on tehnyt tehtävänsä.

Näiden tekijöiden vastapainoksi ja talouskasvun heikentymisen hallitsemiseksi Kiinan hallinto on lisännyt rahaelvytystä laskemalla pankkien vakuusvarantoja ja siten lainakustannuksia kuluttajille. Rahaelvytystä on voitu tehdä, koska inflaatio-odotusten on katsottu olevan laskevalla trendillä ja hallinnassa. Alkuvuonna tehtyjen toimenpiteiden positiiviset vaikutukset ovat olleet havaittavissa syksyn mittaan Kiinan talousaktiviteetin ja tuontikysynnän tasaantumisena.

Toinen maailman talouskasvua hidastava tekijä on Yhdysvalloissa toissa vuonna tehtyjen veroleikkausten elvyttävän vaikutuksen laimentuminen. Vuoden 2018 veroleikkauksen jälkeen taloudessa koettu nousupiikki on tasaantunut ja Yhdysvaltain talous on palannut noin kahden prosentin rakenteelliselle kasvu-uralle. Huolimatta heikentyvästä ja historiallisesti katsoen maltillisesta talouskasvusta Yhdysvaltojen työmarkkina on pysynyt erittäin vahvana, mitä marraskuun vahvat työllisyysluvut jälleen alleviivaavat. Työttömyys on vähäisintä 50 vuoteen ja palkat kasvavat keskimäärin kolmen prosentin vuosivauhtia. Uutiset ovat siis hyviä Yhdysvaltojen talouden peruspilareja, kuluttajaa ja kulutuskysyntää, silmällä pitäen.

Inflaatio voi yllättää markkinat

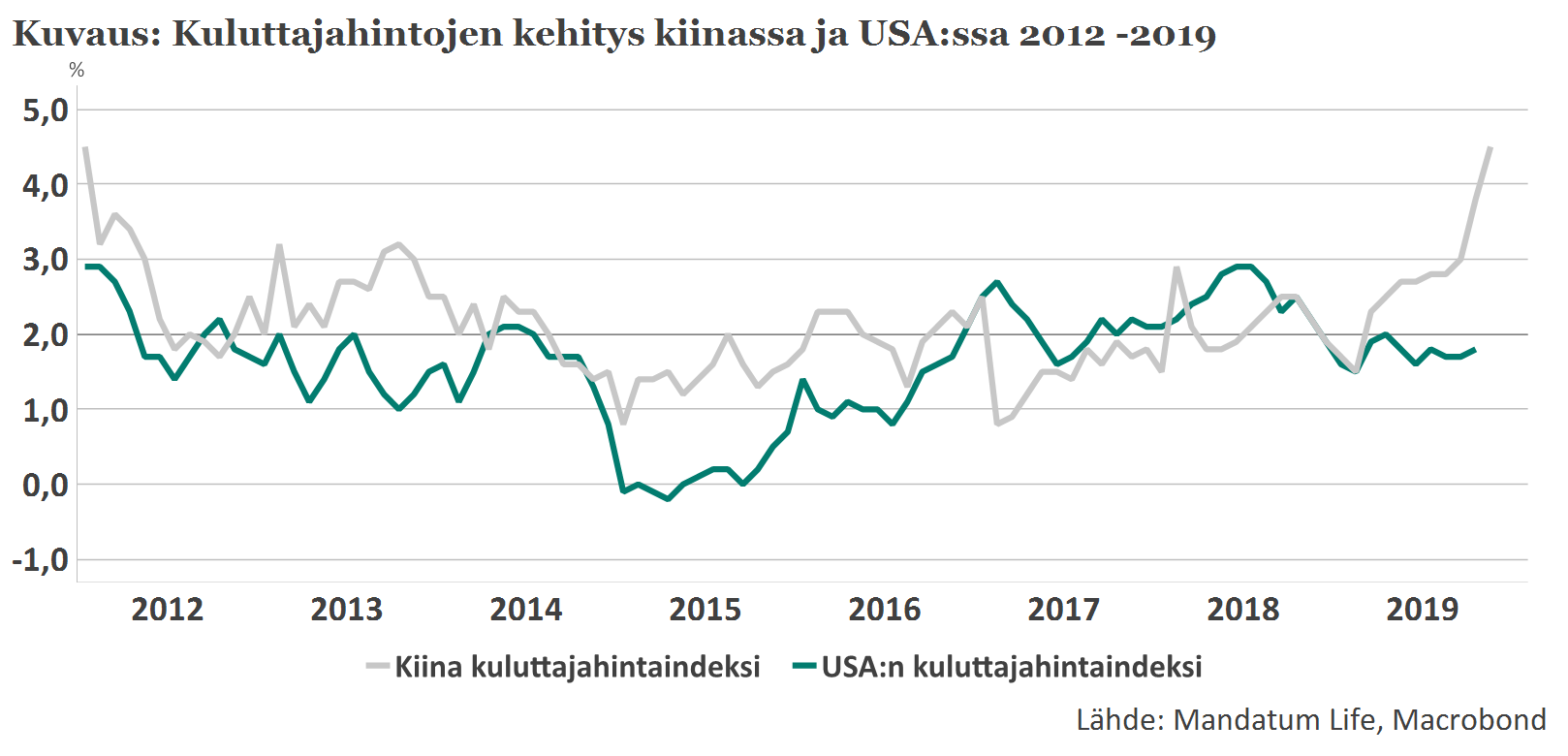

Maailmanlaajuisen talouskasvun heikentymisesti huolimatta inflatoriset paineet sekä Kiinassa että Yhdysvalloissa ovat kasvussa (Kuvio 1). Kuluttajahintaindeksit ja palkannousupaineet kummassakaan maassa eivät ole viimeisen vuoden aikana laskeneet tavalla, joka olisi tyypillistä talouskasvun heikentyessä. Kiinassa merkittävin inflaatiopaineita nostava tekijä on maassa riehuvan afrikkalaisen sikaruton aiheuttama porsaanhinnan voimakas nousu. Vaikka tämä voidaan nähdä tilapäisenä ja eristettynä ilmiönä, kertoo se, miten haavoittuvainen ja altis Kiinan talous on sekä sisäisille että ulkoisille inflatorisille tekijöille.

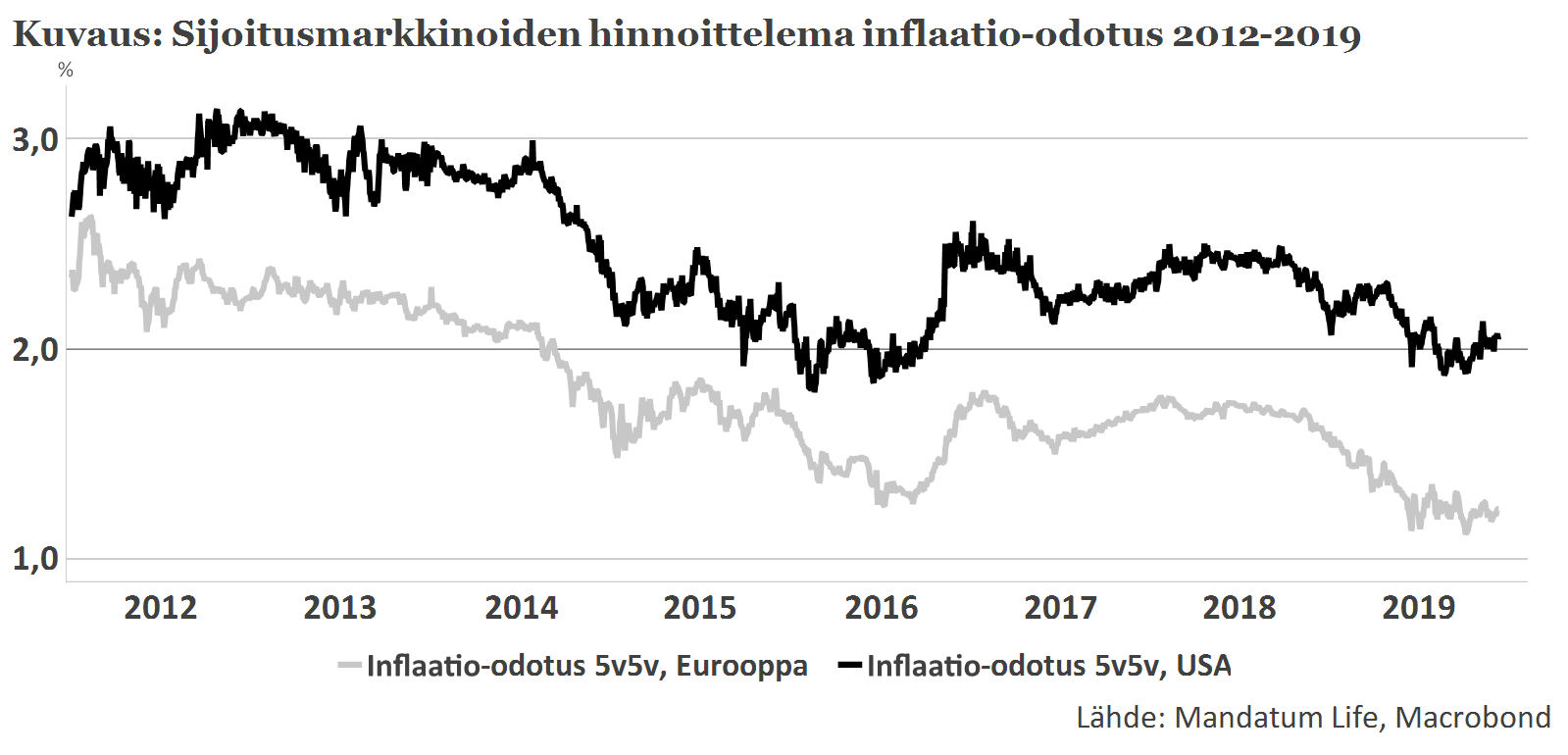

Yhdysvalloissa keskuspankin uudelleenkäynnistyneet rahaelvytystoimet on ankkuroitu ajatukseen siitä, että työmarkkinan selvästi keskuspankin tavoitteet ylittävät kustannuspaineet eivät merkittävästi heijastuisi muuhun talouteen yleisen inflaatiotason nousuna. Markkinatoimijoidenkin ajatuksena tuntuu yleisesti olevan, että inflaatio pysyy maltillisena jatkossakin. Mikäli globaali talousaktiviteetti vakautuu, kuten nyt näyttäisi käyvän, tai jopa kiihtyy, on todennäköistä, että tätä ajatusta ruvetaan haastamaan sijoitusmarkkinoilla. Käytännössä se tarkoittaisi korkotason kääntymistä vähintään inflaation mukaiseen nousuun. Toinen keskuspankin usein käyttämään inflaatiomittari, optiomarkkinan laskennallinen inflaatio-odotus 5 vuoden kuluttua alkavalle 5 vuoden ajanjaksolla toimii tässä ohjenuorana (Kuvio 2).

Myötätuuli korkotason laskusta laantuu

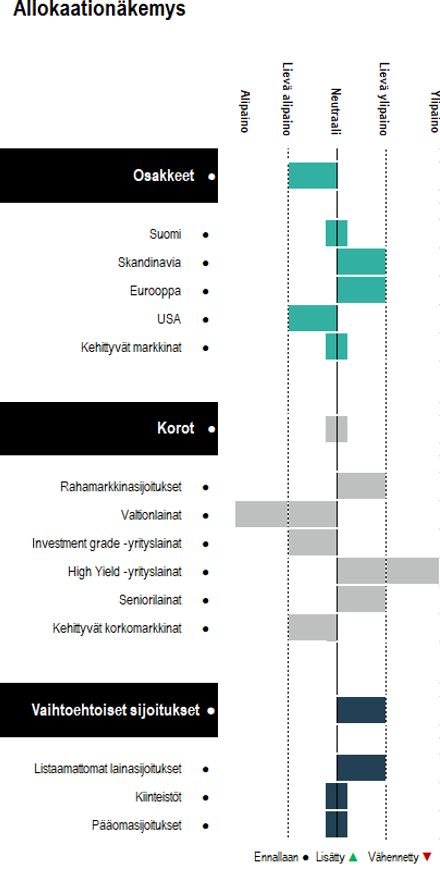

Sijoitusympäristöä tarkasteltaessa globaalin inflaatiokehityksen valossa samaa yleisen korkotason laskusta seuraavaa vetoapua sijoitusmarkkinoille ei siis ole näköpiirissä tulevana vuonna. Osakemarkkinan kehitys tulee nojautumaan selvästi tätä vuotta enemmän globaalin talouskasvun kehitykseen luomiin edellytyksiin yritysten tuloksentekokyvyn parantamiseen. Korkosijoitusten osalta ympäristö on haastava.

Inflatorisessa ympäristössä sijoittajan kannattaa suosia valikoivaa osakesijoittamista, välttää suuren korkoriskin omaavia korkosijoituksia ja ylipainottaa sijoituksia reaaliomaisuuteen sekä muihin vaihtoehtoisiin sijoituksiin. Salkkurakenteen osalta tämä on hyvä lähtökohta ensi vuoden sijoitusympäristö huomioiden.

Olemme korkosijoituksissa ylläpitäneet maltillista korkoriskiä, sillä kompensaatio ylimääräisen korkoriskin kantamisesta on näkemyksemme mukaan tällä hetkellä huono. Loka-marraskuussa vähäinen korkoriski toimi hyvin korkotason ollessa lievässä nousussa. Osakemarkkinoiden arvostustaso on hieman yli historiallisen keskiarvon, eikä osakekurssien nousu voi nojata arvostuskertoimien kohoamiseen. Näin ollen osakekurssien nousu edellyttää tuloskasvun jatkumista. Emme ole merkittävästi kasvattaneet osakeriskiämme, sillä yritysten tuloskasvuennusteet ensi vuodelle vaikuttavat ylioptimistisilta ja ennusteita tultaneen vielä tarkistamaan alaspäin.