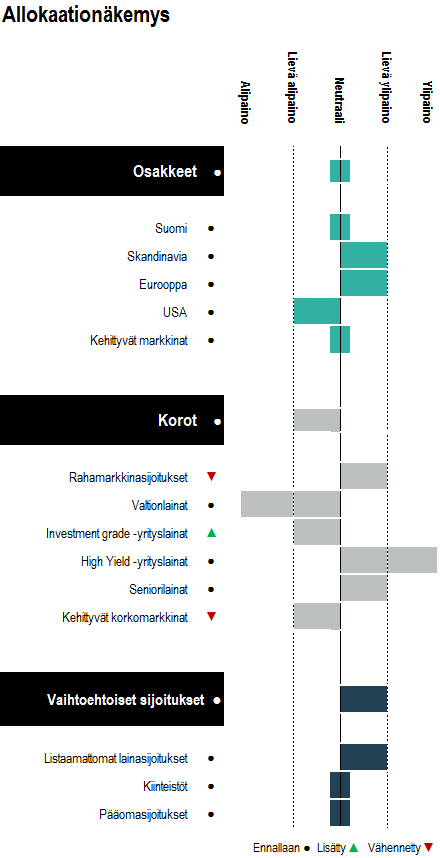

Allokaationäkemys: Kauppaneuvottelut testaavat sijoittajien hermoja

Kauppaneuvottelut luovat edelleen epävarmuutta, mutta keskuspankkien politiikka ja odotuksia paremmat tulokset tukevat markkinoita.

Keskuspankkien elvyttävämpi rahapolitiikka on painanut alkuvuoden aikana vaakakupissa vaimenevaa talouskasvua enemmän, mikä on heijastunut positiivisesti osake- ja korkomarkkinoiden tuottokehitykseen. Myös yritysten odotettua parempi tuloskehitys USA:ssa on nostanut osakekursseja.

Toukokuun alussa tasapainoa on kuitenkin järkyttänyt USA:n ja Kiinan välisten kauppaneuvottelujen kärjistyminen, mikä on lisännyt hintaheiluntaa sijoitusmarkkinoilla. Alkuvuonna tasaiseen ylämäkeen tottuneita sijoittajia äkkinäinen suunnanmuutos saattaa hermostuttaa. Kärsivällisellä sijoittajalla ei kuitenkaan ole syytä hötkyillä, sillä talouskasvun osatekijät ovat ennallaan.

Keskuspankkien rahapolitiikka edelleen keskeinen markkina-ajuri

Alkuvuonna keskeisin sijoitusmarkkinoiden ajuri on ollut keskuspankkien rahapolitiikan muutos löysempään suuntaan. Keskuspankkien aikaansaama korkotason lasku eli rahan hinnan aleneminen on heijastunut positiivisesti kaikkien omaisuuslajien tuottokehitykseen. USA:ssa keskuspankki lopettaa taseensa supistamisen syyskuussa, mikä käytännössä lisää velkakirjojen kysyntää ja antaa koroille laskupainetta. Euroopan keskuspankki pitää ohjauskorkonsa ennallaan ainakin vuoden loppuun saakka. Kiinassa tammikuussa ilmoitettu lisäelvytys näyttäisi välittyvän talouteen, sillä mm. yritysten luottamus ja teollisuustuotanto näyttävät positiivisia merkkejä.

Sijoitusmarkkinoille löysä rahapolitiikka luo jatkuessaan suotuisan ympäristön, vaikka maailman talouskasvu hiipuisikin hieman nykyisestä. Samaan aikaan USA:ssa keskuspankin on kuitenkin pidettävä silmällä inflaation kiihtymistä. Työttömyys USA:ssa on jo erittäin vähäistä, mikä lisää palkkainflaation painetta. Keskeisimpänä riskinä näemme USA:n keskuspankin retoriikan kiristymisen uudelleen inflaatio-odotusten lisääntymisen myötä. Fed on kuitenkin viestittänyt kevään aikana useampaan kertaan, ettei ole erityisen huolissaan inflaation kiihtymisestä. On epätodennäköistä, että Fed muuttaisi linjaansa näiltä osin lähikuukausina. Euroopan keskuspankillakaan ei ole koronnostopaineita, sillä euroalueella sekä toteutunut inflaatio että inflaatio-odotukset ovat edelleen vaisuja.

Lisäkierroksia kauppaneuvotteluihin

Kauppaneuvottelut saivat uusia kierroksia toukokuun alussa, kun presidentti Donald Trump ilmoitti USA:n nostavan tullimaksuja kiinalaisille tuotteille. Tullien nostot oli alunperin tarkoitus toteuttaa jo maaliskuun alussa, mutta kauppaneuvottelujen edistyessä USA päätti lykätä niiden toimeenpanoa. Keskeisin kiistakapula neuvotteluissa liittynee amerikkalaisten teknologiayhtiöiden pääsyyn Kiinan markkinoille ja aineettomien oikeuksien suojaan Kiinassa. USA:n mukaan viimeisimmän draaman taustalla on Kiinan halu neuvotella uudelleen aineettomien oikeuksien suojaa koskeva osuus sopimuksessa.

Markkinoilla odotetaan tällä hetkellä, että kauppaneuvotteluissa saavutetaan sopimus, joskin prosessin odotetaan nyt kestävän aiemmin odotettua kauemmin. Kauppasovun saavuttaminen on edelleen molempien osapuolten intresseissä: Trump haluaa esiintyä diilintekijänä ja Kiinan talous tarvitsee vientiä Yhdysvaltoihin. Neuvotteluasemissa on tapahtunut kuitenkin muutos Kiinan eduksi. Kiinan talouskehitys ei enää näytä yhtä huolestuttavalta kuin vuodenvaihteessa, mikä antaa sille enemmän liikkumavaraa neuvottelujen aikataulun suhteen. Sen sijaan Trump halunnee sulan hattuunsa ennen presidentinvaalien esivaaleja ja saattaa joutua tekemään myönnytyksiä neuvotteluja vauhdittaakseen.

Lue kauppaneuvottelujen taustoista tarkemmin blogikirjoituksesta Yhdysvallat, Kiina ja valkoinen norsu neuvotteluhuoneessa (14.3.2019).

Tuloskausi odotuksia parempi USA:ssa, Euroopassa odotusten mukainen

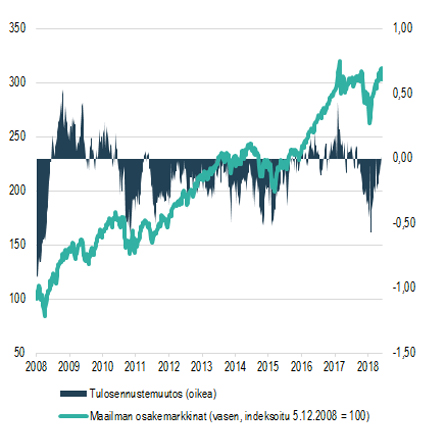

Keskuspankkien muutos rahapolitiikassa on tukenut osakekursseja alkuvuonna. Yritysten tulosennusteiden tarkistukset ovat tasaantuneet (Kuvio 1) ja tuloskasvuodotukset ovat nyt realistisemmalla tasolla.

Ensimmäisen vuosineljänneksen tuloskausi on ollut odotuksia parempi USA:ssa.

globaalit tulosennustemuutokset 2008-2019 (Lähde: Bloomberg)

Tuloskauteen lähdettiin nollakasvuodotuksella, mutta kun suurin osa yhtiöistä on raportoinut tuloksensa, näyttäisi keskimääräinen tuloskasvu asettuvan noin neljän prosentin tuntumaan. Euroopassa tähän mennessä raportoineiden yhtiöiden tuloskasvu on ollut markkinoiden odotusten mukaisesti noin neljä prosenttia.

Pidämme osakesijoitukset neutraalipainossa. Keskuspankkien politiikka on osakkeiden kannalta suotuisaa ja tuloskasvuodotukset maltillistuneet. Riskitekijöitä puolestaan ovat keskuspankkien rahapolitiikan kiristyminen uudelleen sekä erilaiset poliittiset shokit. Lisäsimme huhtikuussa kiinalaisten osakkeiden osuutta ja vähensimme vastaavasti muiden kehittyvien markkinoiden painoa, jolloin kehittyvien markkinoiden paino kokonaisuutena säilyi neutraalitasolla. Luovuimme kuitenkin sijoituksesta Kiinan ja USA:n välisten kauppaneuvottelujen kariuduttua toukokuun alussa. Kiinan osakemarkkina on pitkällä tähtäimellä houkutteleva edullisen arvostuksen ja markkinan asteittaisen avautumisen takia. Maailman johtava indeksitalo MSCI tulee hiljalleen nostamaan Kiinan paikallismarkkinoiden painoa omissa indekseissään, minkä odotetaan luovan lisäkysyntää paikallismarkkinoiden osakkeille tulevina vuosina. Kauppapolitiikka luo kuitenkin epävarmuutta ja seuraamme tarkasti kauppaneuvottelujen etenemistä.

Korkosijoituksissa painotus on yrityslainoissa, suosimme vaihtoehtoisia sijoituksia korkosijoitusten kustannuksella

Korkosijoituksissa keskeisenä haasteena on edelleen euroalueen nollakorot. Alipainotamme erityisesti eurooppalaisia valtionlainoja alhaisen tuottotason takia. Korkosijoitusten korkoriski duraatiolla mitattuna on pidetty markkinaindeksiä maltillisempana.

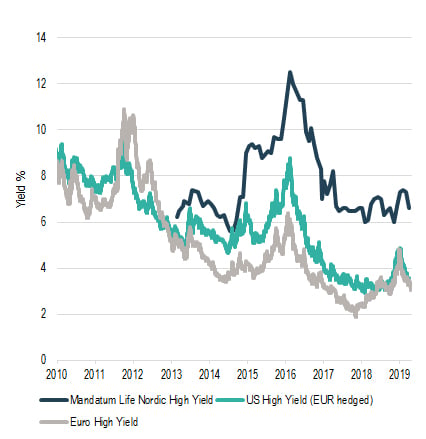

sekä Mandatum Lifen Nordic High Yield -strategien tuottotason

kehitys 2010-2019 (Lähde: Bloomberg, Mandatum Life).

Olemme huhti-toukokuussa lisänneet mannereurooppalaisia yrityslainoja ja vastaavasti vähentäneet amerikkalaisia korkeamman riskin high yield -lainoja. Manner-Euroopan yrityslainojen tuottotaso on houkutteleva suhteessa USA:han, kun valuutan suojauskustannus otetaan huomioon. Historiallisesti amerikkalaisissa lainoissa sijoittajalle maksettava riskilisä on ollut hieman euroaluetta korkeampi johtuen mm. markkinan toimiala- ja luottoluokitusjakaumasta. Alkuvuoden aikana ero on kuitenkin kääntynyt Euroopan eduksi. Euroopan sisällä etenkin pohjoismainen markkina erottuu edukseen (Kuvio 2). Korkosijoitusten painotus onkin edelleen pohjoismaisissa yrityslainoissa.

USA:n high yieldin ohella olemme vähentäneet kehittyvien markkinoiden lainoja. Lisäsimme kehittyvien markkinoiden lainoja asteittain syyskuusta 2018 lähtien, kun paikalliset valuutat olivat heikentyneet voimakkaasti kesän aikana. Talven ja kevään aikana paikallisvaluuttojen vahvistuminen, korkojen lasku ja riskilisien supisminen ovat heijastuneet positiivisesti sijoitusten arvoon. Olemmekin keventäneet sijoituksia asteittain helmikuusta lähtien. Viimeisimpien kevennysten jälkeen kehittyvien markkinoiden lainat ovat nyt lievässä alipainossa.

Korkotason ollessa alhainen suosimme edelleen vaihtoehtoisia sijoituksia, joissa sijoittajan tuotto-odotus on korkeampi johtuen sijoitusten rajoitetusta likviditeetistä. Vaihtoehtoisissa sijoituksissa painotamme suoria lainoja yrityksille sekä kiinteistökehitysprojekteja. Uusia pääomasijoituksia olemme tehneet valikoiden.