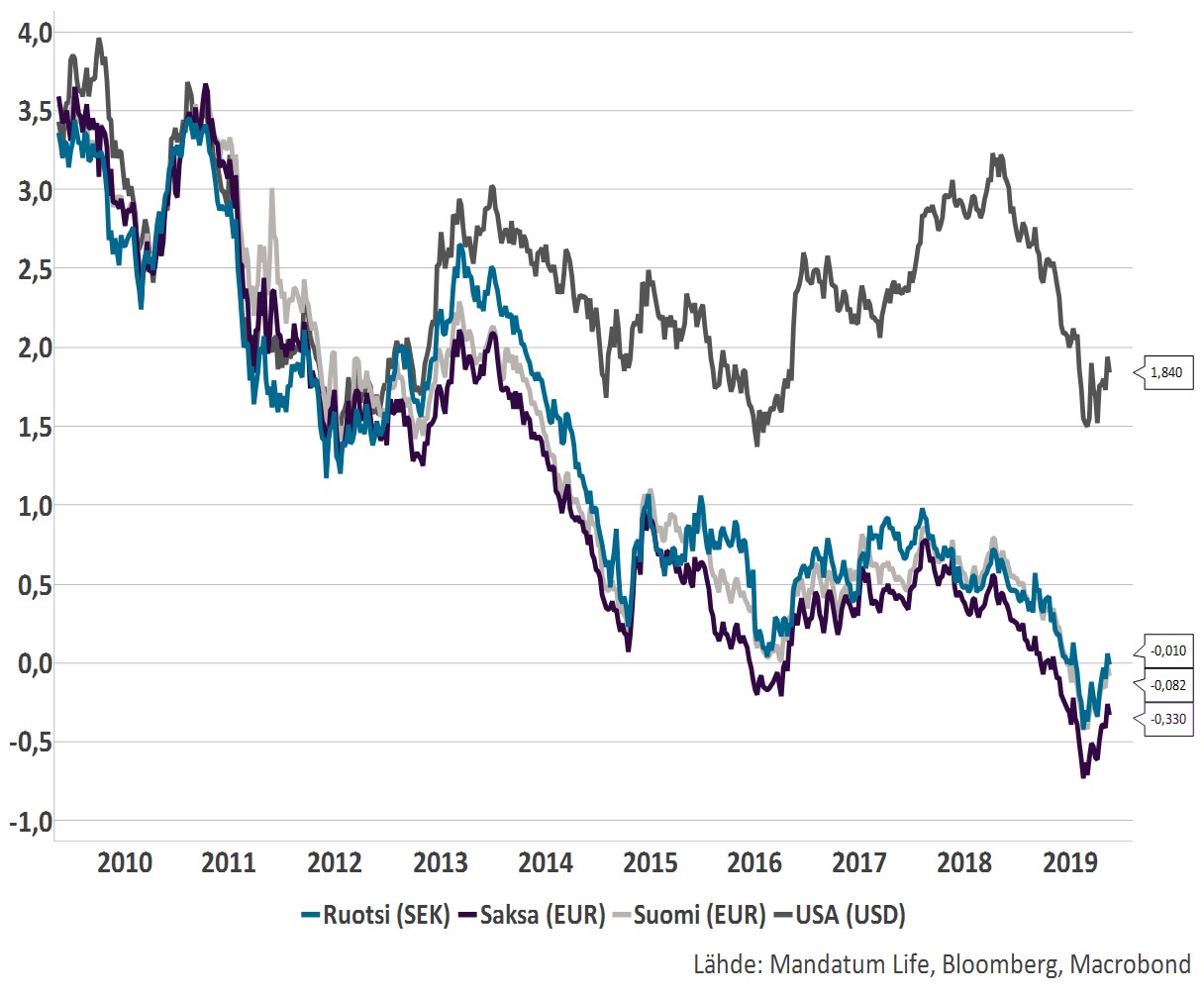

Allokaationäkemys: Asioiden edelle menemistä

Sijoitusmarkkinoilla on tapana ennakoida asioita, mutta vanhan sananlaskun mukaan ei kannata kiirehtiä asioiden edelle. Nyt markkinat vaikuttavat jo ennakoivan positiivista käännettä talouskasvunäkymissä. Onko kyseessä perusteltu etukeno vai onko käänteen ennakoiminen asioiden edelle menemistä?

Sijoitusmarkkinoilla on tapana ennakoida asioita, mutta vanhan sananlaskun mukaan ei kannata kiirehtiä asioiden edelle. Kauppaneuvottelujen suhteen markkinat ovat jo jonkin aikaa hinnoitelleet suotuisaa lopputulemaa, mutta nyt markkinat vaikuttavat ennakoivan jo positiivista käännettä myös talouskasvunäkymissä. Onko kyseessä perusteltu etukeno vai onko käänteen ennakoiminen asioiden edelle menemistä?

Yksittäisiä positiivisen käänteen merkkejä

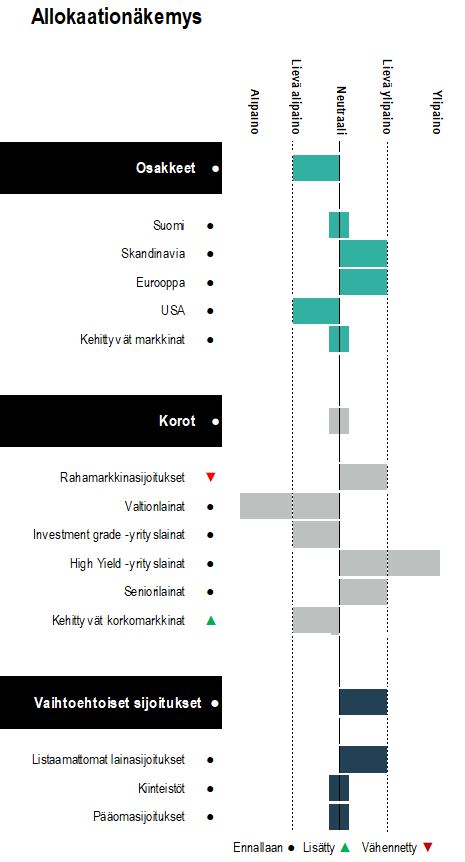

Maailmantalouden kasvu vaimenee. Ennuste tämän vuoden kasvusta on tällä hetkellä +2,8 prosenttia, kun viime vuonna globaali talous kasvoi +3,6 prosentin tahtia. Ennustetta on pitkin vuotta alennettu, minkä myötä myös yritysten tuloskasvuennusteet ovat olleet laskutrendillä. Loka-marraskuussa talousdatassa ja sitä myöten myös eri omaisuuslajien hinnoittelussa on kuitenkin alkanut näkyä heikkoja merkkejä kasvunäkymien paranemisesta. Yritysten luottamusta mittaavat ja historiallisesti talouskasvua hyvin ennakoineet ostopäällikköindeksit ovat tänä vuonna ropisseet alas, mutta viimeisimmät lukemat ovat sekä USA:ssa että Euroopassa näyttäneet ylöspäin (Kuvio 1). Kuluttajien luottamus talouteensa on koko ajan pysynyt hyvällä tasolla etenkin USA:ssa.

Kuvio 1. Euroalueen, USA:n ja Kiinan ostopäällikköindeksit 2010-2019.Caption

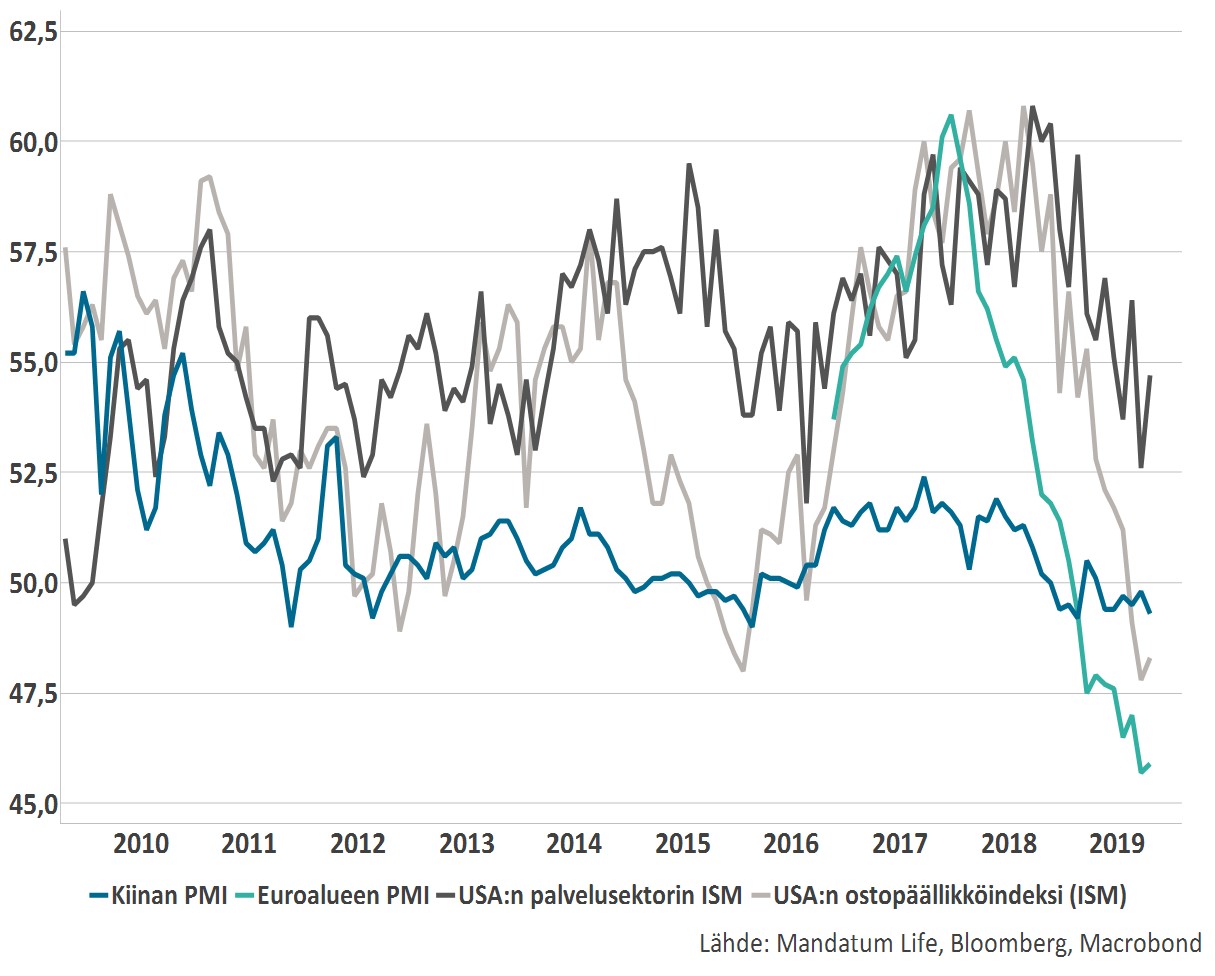

Ostopäällikköindekseistä käännettä on toistaiseksi hankala hahmottaa, mutta vastaavia merkkejä on luettavissa myös sijoitusmarkkinoilta. Inflaatio-odotukset sekä euroalueella että USA:ssa ovat vakautuneet laskettuaan voimakkaasti alkuvuodesta ja ovat lokakuun alun pohjien jälkeen varovaisesti nousseet. Inflaatio-odotusten nousu voi johtua myös keskuspankkien elvyttävämmästä rahapolitiikasta, mutta tyypillisesti inflaatio-odotukset ovat nousseet talouskasvunäkymien parantuessa. Inflaatio-odotusten myötä myös korkotaso on lokakuun jälkeen hieman noussut, mikä niin ikään on historiallisesti ollut merkki voimistuvasta kasvusta (Kuvio 2). Osakemarkkinoilla vastaavasti on merkkejä toimialarotaatiosta eli siirtymästä nykyisellään korkeahkon arvostuksen defensiivisiltä toimialoilta suhdanneherkille, matalamman arvostuksen toimialoille. Raaka-ainemarkkinoilla kullan hinta on laskenut lievästi syyskuun alun jälkeen, mikä sekin heijastelee sijoittajien riskinottohalun lisääntymistä. Edellä mainitut esimerkit ovat toki yksittäisiä havaintoja, mutta niiden tapahtuessa samanaikaisesti on todennäköisempää, että ne osuvat oikeaan.

Kuvio 2. 10-vuotisten valtionlainojen tuottotasoja valikoiduille valtioilla 2010-2019.Caption

Tuloskasvun jatkuminen osakemarkkinoiden ydinkysymys

Osakemarkkinoiden arvostustaso on hieman yli historiallisen keskiarvon, eikä osakekurssien nousu voi nojata arvostuskertoimien kohoamiseen. Näin ollen osakekurssien nousu edellyttää tuloskasvun jatkumista. Kolmannen vuosineljänneksen tuloskasvu näyttää kuitenkin jäävän nollan tuntumaan sekä USA:ssa että Euroopassa. Optimisti kuitenkin huomauttaa, että tuloskasvun vetää indeksitasolla nollaan lähinnä energia- ja raaka-ainesektoreiden tulosten supistuminen viime vuoteen verrattuna. Energiayhtiöiden ja osin myös raaka-aineyhtiöiden tuloskehitystä puolestaan selittää pitkälti öljyn hinta, mikä viime vuoden kolmannella neljänneksellä oli huomattavasti korkeampi. Muut toimialat ovat pääsääntöisesti jatkaneet maltillista tuloskasvua.

Ensi vuodelle analyytikoiden ennusteissa on jälleen rouhea lähes +10 prosentin tuloskasvu globaalisti, mikä vaikuttaa ylioptimistiselta talouskasvun hiipuessa samaan aikaan. Ennusteita tultaneen vielä laskemaan. Kun samaan aikaan osakemarkkinat hinnoittelevat suotuisaa lopputulosta kauppaneuvotteluista, mutta yksi twiitti voi muuttaa kaiken, ei osakemarkkinoilla ole lyhyellä aikavälillä epävarmuustekijöistä pulaa. Emme ole merkittävästi kasvattaneet osakeriskiä sijoituksissamme, vaan pitäytyneet lievässä alipainossa ja painottaneet defensiivisempiä yhtiöitä ja toimialoja. Mahdollisen käänteen ennakoiminen on haastavaa, mistä syystä kärsivällinen sijoittaja on käänteessä mieluummin hieman myöhässä kuin reilusti etuajassa. Keskipitkällä aikavälillä keskuspankkien elvyttävämpi rahapolitiikka tukee osakkeisiin sijoittamista.

Korkotason painuminen madaltaa tuotto-odotusta

Suurimmat keskuspankit ovat tänä vuonna muuttaneet rahapolitiikkaansa elvyttävämpään suuntaan, mikä on painanut korkotasoa alemmaksi alkuvuoden ja kesän aikana. Korkosijoittajille suunnanmuutos on näkynyt erinomaisina tuottoina, mutta samanlaisten tuottojen odottaminen lähivuosina ei ole realistista, sillä korkojen painuminen tarkoittaa vastaavasti tuotto-odotusten heikentymistä. Olemme ylläpitäneet markkinaindeksiä maltillisempaa korkoriskiä, millä haluamme varautua mahdollisiin äkillisiin korkotason nousuihin. Sijoittajalla kompensaatio ylimääräisen korkoriskin kantamisesta on näkemyksemme mukaan tällä hetkellä huono. Lokakuun alusta lähtien varovaisuus korkoriskin suhteen onkin toiminut korkotason ollessa nousussa.

Korkosijoitusten painotus on pohjoismaisissa yrityslainoissa, joiden tuottopotentiaalin näemme edelleen manner-Eurooppa parempana. Lisäsimme lokakuussa kehittyvien markkinoiden lainojen osuutta. Kehittyvien markkinoiden lainat ovat elo-syyskuun heikon tuottokehityksen jälkeen tuottaneet lokakuussa hyvin perustuen suurelta osin paikallisvaluuttojen vahvistumiseen. Mikäli kauppaneuvotteluissa saavutetaan edistystä ja globaali talouskasvu tasaantuu, voi tämän kehityksen odottaa jatkuvan.

Matala korkotaso tekee yhtäältä vaihtoehtoiset sijoitukset suhteellisesti houkuttelevammiksi. Vaihtoehtoisten sijoitusten salkussamme olemme painottaneet vaihtoehtoisia korkosijoituksia eli listaamattomia lainoja, joiden tuottotasoihin keskuspankkielvytys ei ole heijastunut yhtä paljon kuin joukkovelkakirjoihin. Kiinteistösijoituksissa suosimme kiinteistökehitysprojekteja. Uusia pääomasijoituksia olemme tehneet valikoiden, sillä arvostustaso on korkeahko myös listaamattomissa yhtiöissä.